据港交所披露,近日,新三板光伏企业正信光电科技股份有限公司(简称“正信光电”)正式向港交所主板提交上市申请,华泰金融控股(香港)有限公司为其独家保荐人。

这也是继TOPCon电池龙头钧达股份之后,又一家正式宣布赴港上市的光伏企业。事实上,在当前A股IPO审批趋紧、行业竞争加剧的背景下,正信光电赴香港H股市场上市,无疑是其寻求更广泛资本支持和市场认可的又一优选方案。

印度第一大中国组件供应商

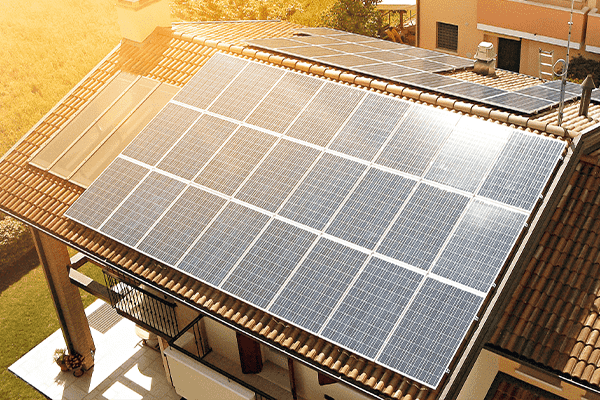

资料显示,正信光电于1988年成立,主要从事太阳能光伏组件的研发、生产与销售。同时,该公司还提供光、氢、储系统的综合解决方案,以及BIPV、屋顶光伏、地面光伏等一系列新能源技术解决方案。作为老牌光伏企业,正信光电于2000年便迈出了国际化的步伐,在海内外市场均赢得了客户认可,产品出口全球80多个国家和地区。其在印度市场的出货量连续十多年稳居前列,2018年成为印度第一大中国组件供应商,截至目前,已向印度市场供货超过4GW。2016年,该公司成功在新三板创新层上市,成为新三板最大的光伏企业,致力于为客户提供最具价值的光伏组件产品。经过多年的不懈努力,正信已发展成为全球领先的光伏组件提供商。截至目前,该公司拥有江苏宿迁、常州、云南和印度尼西亚四大生产基地,其总产能12GW。净利润波动大 2023年降幅37.3%

在业绩方面,根据招股书显示,在2021-2023年,正信光电实现营收分别为28.13亿元、41.72亿元和35.79亿元;同期年内利润分别为-0.26亿元、1.50亿元和0.94亿元,其中2023年净利润降幅37.3%。从业务构成来看,正信光电的收入主要来自光伏组件业务以及光伏电站建设及运营业务。其中,光伏组件销售及加工为该公司核心业务。在上述报告期内,该公司光伏组件业务的营收分别为25.98亿元、39.22亿元和33.17亿元。在客户层面,据招股书显示,正信光电的主要客户包括IPP、EPC承包商和光伏组件贸易公司。上述报告期内,前五大客户为该公司带来的收入分别占同年总收入的38.6%、32.8%和39.2%。

2亿转让20%的股份

在股权方面,截至2023年末,王桂奋、王迎春父子通过正信光电产业投资(宿迁)有限公司(简称“正信投资”)和中国正信新能源科技有限公司两家公司,共同间接控制了正信光电93.47%的股权,为该公司的实际控制人。2024年6月12日,正信投资与宿迁广业投资管理有限公司(简称“宿迁广业”)达成了一项重要的《股份转让协议》。根据协议内容,正信投资将其持有的正信光电约1.11亿股股份(占正信光电总股本的20%),转让给宿迁广业,此次转让的总金额为2亿元。本次持股变动后,正信投资在正信光电的持股数量由原先的约3.14亿股减少至约2.04亿股,持股比例也从原先的56.84%下降至36.84%。与此同时,正信投资、中国正信新能源科技有限公司以及王桂奋、王迎春等关联方的合计持股量也从约5.17亿股减少至约4.06亿股,持股比例从93.47%下降至73.47%。值得一提的是,在本次IPO前,王桂奋旗下的正信投资与正信新能源分别持有正信光电36.84%和36.63%的股份。资本运作不断 年内增资超5800万

今年以来,正信光电在资本运作方面十分活跃。3月12日,为消除与盘锦泰合太阳能电力开发有限公司的同业竞争,正信光电与控股股东正信投资签署了托管协议,将盘锦泰合纳入合并范围,并接受其100%股权的托管,直至股权转让。同时,为降低盘锦泰合的负债,正信投资计划增资500万元,双方计划签署补充协议。3月20日,正信光电及其控股子公司常州正信电力共同宣布向控股子公司德信泰和增资5,300万元,以满足其资金需求并降低负债。增资后,德信泰和的注册资本由5,000万元增加至10,300万元,正信光电和常州正信电力的持股比例保持不变。此外, 该公司于今年3月初拟投资1300美元设立全资子公司正信光伏香港有限公司。

发表评论 取消回复